途虎养车成立于2011年,是中国领先的线上线下一体化汽车服务平台。公司主要营业业务包括轮胎、机油、汽车保养、汽车美容、车品等,为用户更好的提供“线上预约+线下安装”一体的的养车方式

据灼识咨询报告,以2022年的全年收入规模和截至2023年3月底运营的汽车服务门店数量计算,途虎养车是中国最大的独立汽车服务平台。

凭借以客户为中心的模式和高效的供应链,途虎养车提供一站式、全数字化、按需服务体验,直接满足车主多样化的产品和服务需求,打造一个由车主、供应商、汽车服务门店和其他参与者组成的充满活力的汽车服务生态系统。

途虎养车的收入大多数来源于综合汽车产品和服务、平台服务两大类。其中,综合汽车产品和服务的业务最重要的包含轮胎和底盘零部件更换、汽车保养、汽车美容等;平台服务收入最重要的包含为平台参与者提供广告、加盟及其他服务的收入。

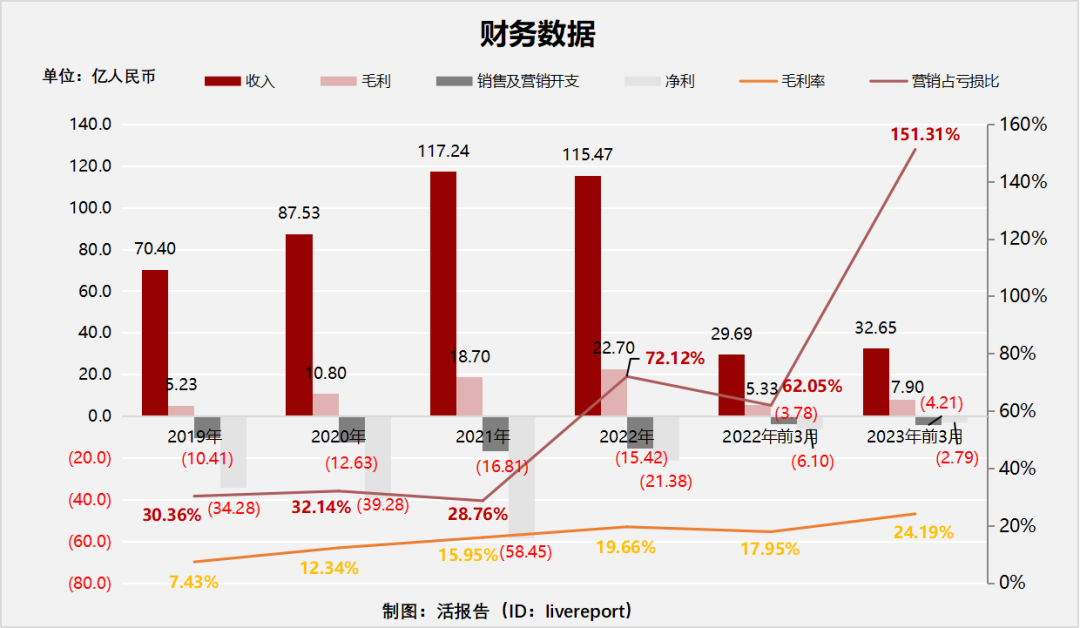

毛利分别约为人民币5.23亿元、10.80亿元、18.70亿元、22.70亿元、5.33亿元及7.90亿元,年复合增长率为63.08%;

销售及营销开支分别约为人民币-10.4亿元、-12.6亿元、-16.8亿元、-15.4亿元、-3.8亿元及-4.2亿元,年复合增长率为14.00%;

公司收入前三年稳定增长,2022年有所回落,毛利快速地增长,毛利率稳定上升,得益于产品及服务类别组合的变动(高利润率服务:汽车保养产品收入占比提升)以及采购成本降低;公司仍处于亏损状态,2021年净亏损增幅最大,2022年才有所收窄,其中销售及营销开支占比最大,且不断增加。

截至2022年底,账上现金26.86亿元,流动负债总额55.72亿元,可转换可赎回优先股217.26亿元,经营现金流为负3.13亿元,

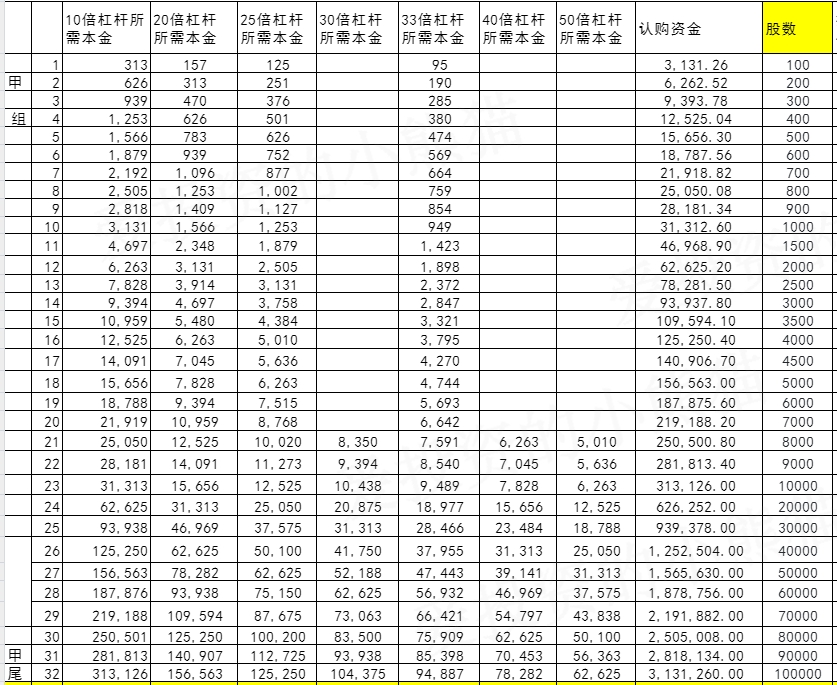

关于中签率方面,如果孖展在15倍以下,如果按照12000人认购,一手中签率应该是百分百;如果按照13000人认购,中签率很可能在94左右

乙组头,这次是 627万认购资金,乙组的各档融资所需要的本金还有融资金额对应如下表:

然后这个票招股书上按发售价的中位数29.50港元计算,公开的上市所有开支总额约为1.07亿港元,募资额约11.98亿港元,占比约8.95%,开支相比募资额算得上是比较少的了。

成立至今,途虎养车已获得腾讯、愉悦资本、红杉中国、方源资本、君联资本、星界资本、凯雷集团、启明创投、高盛、中金、高瓴、远翼投资、百度、原子创投、D1 Capital、Skycus China Fund、富达、汇勤资本、建银、B Capital、一汽、Shell、景林投资、蔚来资本、Astrapto、凯辉基金、平安等数十家知名机构的投资,累计融资16轮,总融资金额大约达到人民币95亿元。按最后一轮融资价格计算,途虎在IPO前估值约43亿美元,折合人民币接近300亿元,是汽车后市场的独角兽企业。

这个票首先是募资已经13个多亿,在现在这一个市场里已经算得上是比较大了。不过发行发型比例只有5%,倒是还凑合,200多个亿的市值,典型的大盘股了。自2019年至2022年年度,途虎的亏损分别为34亿、39亿、58亿元、21亿元,过去四年公司亏损大约累计达152亿元。尽管途虎近年来营收增长迅猛,但亏损额却在同步扩大。也就是说,途虎陷入了“增收不增利”的尴尬境地,这也是汽车后市场玩家们所面临的共同难题。汽车后市场竞争者增加、产品同质化就需要加大营销,但烧钱策略并非长久之计,一旦投资输血供应不上,即便规模较大的项目也可能付之东流。咱再说点好的地方:途虎虽然说是亏成狗了,不过账上还是有26亿的现金,上市总共才募资13个亿,这哪是缺钱啊?这募资来的钱还都没有他账上的现金多,这上市是真的就为了给前期股东一个交代吧。

这个票国配嘛,肯定都是可以打,这个大家懂的都懂,尤其是我们星球里的朋友更加清楚。公配可能就要悠着点了,打一些小额的仓位倒是没毛病,这个票募资比较大,中签率应该会比较高,搞大肯定也不敢的。

财经号声明:本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及别的问题,请联系本站。

优秀自媒体港股打新专业投资人,专注于低风险港股打新套利,也有做美股价值投资,特别擅长于低风险港股打新,每个新股都会有分析报告,带大家打新吃肉;全网独家认证ID【爱投资的小熊猫】